2019年,全球乳制品行业发生了一件大事。当年,全美最大的乳业公司迪恩食品(Dean Foods)(下称迪恩)宣布申请破产保护。这家诞生于1925年的乳业巨头,度过了二战、滞胀与金融危机,却倒在了不经意的2019年。

申请破产之前,迪恩在全美29个州经营着60家乳品加工厂,是美国销量最高的牛奶公司,为餐厅、超市和学校供应着牛奶、冰淇淋与奶精等。迪恩的破产引发了投资界对乳制品行业的重新评估,这个看似能够媲美可乐与烟草的消费长青行业,为何会有公司突然走不下去呢?

2012年,在美国人均液态奶消费量急剧下滑之际,迪恩做了一个错误的战略选择——“专注奶业”,即剥离旗下生产植物基饮品的子公司“白波食品”(WhiteWave Foods),专注于液态奶、低温奶等白奶产品的生产与销售。迪恩的初衷是加强对旗下“DairyPure”单一品牌的影响力,但它忽视了乳制品消费风向的变动。事实上,随着美国社会素食主义文化的流行,白奶产品开始频频被燕麦奶等在内的植物奶挤压。

美国农业部数据显示,1996年美国人均每年牛奶消耗约24加仑,到2018年下降到17加仑。与之对应的是,尼尔森数据显示:当时植物性乳制品替代品迎来了爆炸性增长。

这让选择固守单一白奶业务的迪恩走到了悬崖边上。没能抓住乳制品消费偏好迁移的同时,迪恩还同时被上游奶源供应商与下游渠道零售商牢牢卡住了脖子。

上游奶源方面,美国奶农协会(DFA)法律规定生鲜奶的采购设有最低收购价,这就使得乳企无法发挥规模优势。下游零售商方面,就在迪恩宣布破产前的一两年,公司高度依赖的分销商沃尔玛与美国杂货连锁店Food Lion相继宣布销售自有品牌奶制品及与其结束合作关系。最终,在需求萎缩与合作伙伴倒戈的两把利刃下,迪恩再也没能站起来。

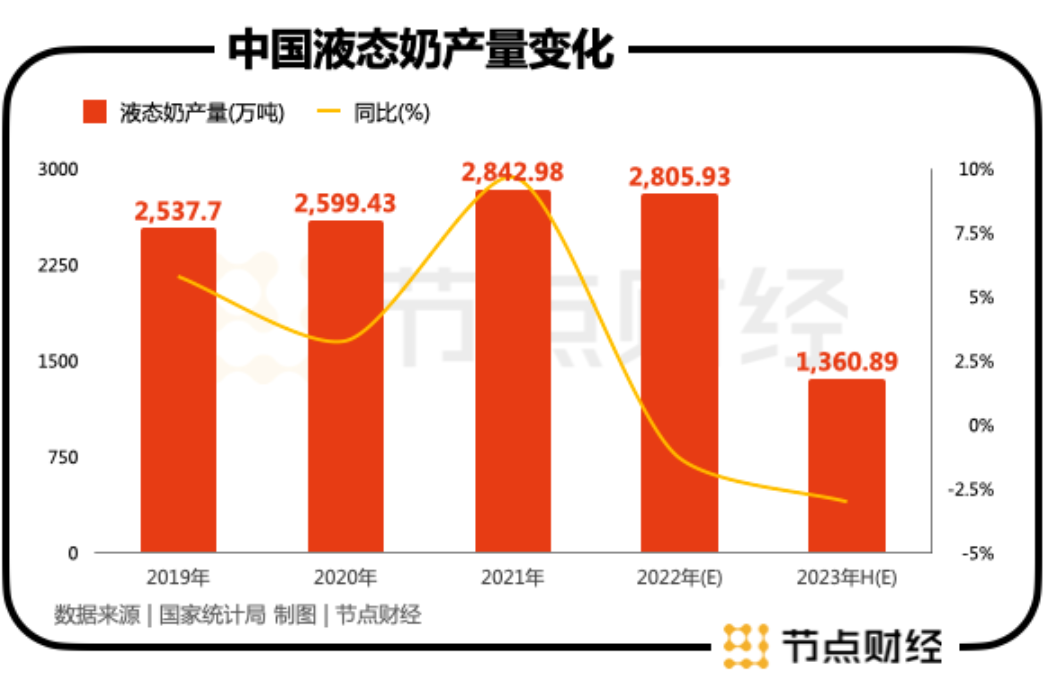

迪恩的落幕,给国内乳企许多警示,这包括进行多品类布局、加强对上下游产业链的话语权、以及顺应消费趋势的产品创新等。而这一进程,正在原奶供应过剩、液态奶增速放缓、婴幼儿奶粉市场容量萎缩的挑战下被加速。上半年,我国人均乳品消费量为42公斤,比去年减少了0.6kg。公司层面,伊利上半年液态乳业务的收入为424.23 亿元,不及去年同期的428.92 亿元。同期,蒙牛液态奶业务的营收为422.13亿元,仅反弹4.77%。

要知道液态奶是上述两家龙头乳企的基本盘,上半年各占双方总营收的64.1%与80.8%。尽管从人均消费水平看,当前我国42公斤/的人均乳品消费量不及亚洲平均的1/2,世界平均的1/3,看似还有很大的上升空间。但是社会潮流、消费风向改变的“X”因素会阻挠这一简单类推。以零售行业为例,美国零售业态是从杂货店过渡到沃尔玛、好事多等大型超市,再过渡到亚马逊等电商平台,当前主要以超市为主。但我国零售业态的直接从夫妻店跃迁为电商平台与超市的共存阶段,现在电商平台的存在感更强。这一“变异”现象放在乳制品行业中,就是当前液态奶的替代品太多了,除了植物奶等素食产品之外,现制咖啡与现制茶饮都对液态奶市场形成了一定的压制。

2019年-2022年,国内“常温牛奶与风味乳酸饮料”以及“酸奶及发酵乳制品”的市场规模(按零售额计算)复合增速分别为3.4%与3.0%,这与前10年(2009年-2019年)双方近10%的复合增速有明显回落。